Wirtschaftspolitik

Dienstwagenbesteuerung für Elektrofahrzeuge

Seit Anfang 2019 wird die Bemessungsgrundlage bei Elektrofahrzeugen halbiert. Noch im selben Jahr nahm die Anzahl von Neuzulassungen bei elektrischen Firmenwagen um mehr als das Doppelte zu. Wir sollten die geltenden Regeln beibehalten.

- Themen

- Wirtschaftspolitik

- Steuern mit Bezug zur Automobilindustrie

- Dienstwagenbesteuerung für Elektrofahrzeuge

Stand: Juni 2023

Die Förderung von Elektrofahrzeugen wirkt

Die zu Beginn des Jahres 2019 eingeführte Halbierung der Bemessungsgrundlage für Elektroautos mit Batterie (BEV), Plug-in-Hybride (PHEV) und Elektroautos mit Brennstoffzelle (FCEV) wirkt. Im Laufe des Jahres 2019 hat sich das Wachstum der Neuzulassungen von Elektro-Pkw bei Firmenwagen mit +107 Prozent stark beschleunigt, 2018 hatte das Plus noch bei 13 Prozent gelegen. Im Jahr 2020 hat sich das Wachstum mit +225 Prozent sogar noch einmal weiterbeschleunigt. Wir begrüßen daher ausdrücklich die Verlängerung der Förderung für Elektrofahrzeuge bis zum Jahr 2030, die Ende 2019 in Kraft getreten ist. Sie stellt einen guten Beitrag zum weiteren Hochlauf der Elektromobilität dar. Dabei geht mit der im Einkommensteuergesetz (EStG) vorgesehenen stufenweisen Anpassung des Reichweitenkriteriums bei den PHEV bereits eine sukzessive Verschärfung der Regelung einher.

Immer wieder wird darüber diskutiert, dass Verbrenner mit hohem CO₂-Ausstoß steuerlich schlechter gestellt werden sollten. Das lehnen wir ab, denn es wäre aus mehreren Gründen nicht zielführend. Vielmehr stellt die geltende Regelung zur Dienstwagenbesteuerung eine steuerliche Pauschalierung dar, die den durchschnittlichen Anteil an den Gesamtkosten widerspiegelt, der auf reine Privatfahrten entfällt. Sie ist verfassungsgemäß und hat sich in der Praxis bewährt. An ihr sollte festgehalten werden. Eine Verschärfung würde gegen Grundprinzipien des Steuerrechts verstoßen.

Die 1-%-Methode – und warum wir sie beibehalten sollten

Die geltenden Regelungen für Verbrenner haben keinen subventionierenden Charakter, da sie realitätsgerecht sind und der ermittelte geldwerte Vorteil aus der Privatnutzung nicht zu niedrig bemessen ist. Es handelt sich daher auch nicht um eine Privilegierung. Ebenso stellt die Besteuerung der Privatnutzung eines betrieblichen Kraftfahrzeugs keine Subvention im Sinne von § 12 StabG dar. Vielmehr spiegelt der mit einem Prozent des Bruttolistenpreises pauschal ermittelte Wert der Privatnutzung realistisch den durchschnittlichen Anteil der Gesamtkosten wider, der auf reine Privatfahrten entfällt, und der zugrunde liegende Standardfall bildet den typischen geldwerten Vorteil zutreffend ab.

Gesetzgeberische Typisierung nach der 1-%-Methode gerechtfertigt

Typisierende und pauschalierende Regelungen sind insbesondere aus Gründen der Praktikabilität und Verwaltungsvereinfachung verfassungsrechtlich gerechtfertigt.

Die 1-%-Methode ist verfassungsgemäß: Der Bruttolistenneupreis dient als generalisierende Bemessungsgrundlage, um anhand der typisierten Neuanschaffungskosten den Nutzungsvorteil zu bewerten (Vereinfachung durch Verzicht auf Einzelerfassung und Nachweis).

Nur ein geringer Teil des Firmenwagenmarkts zählt zur Oberklasse

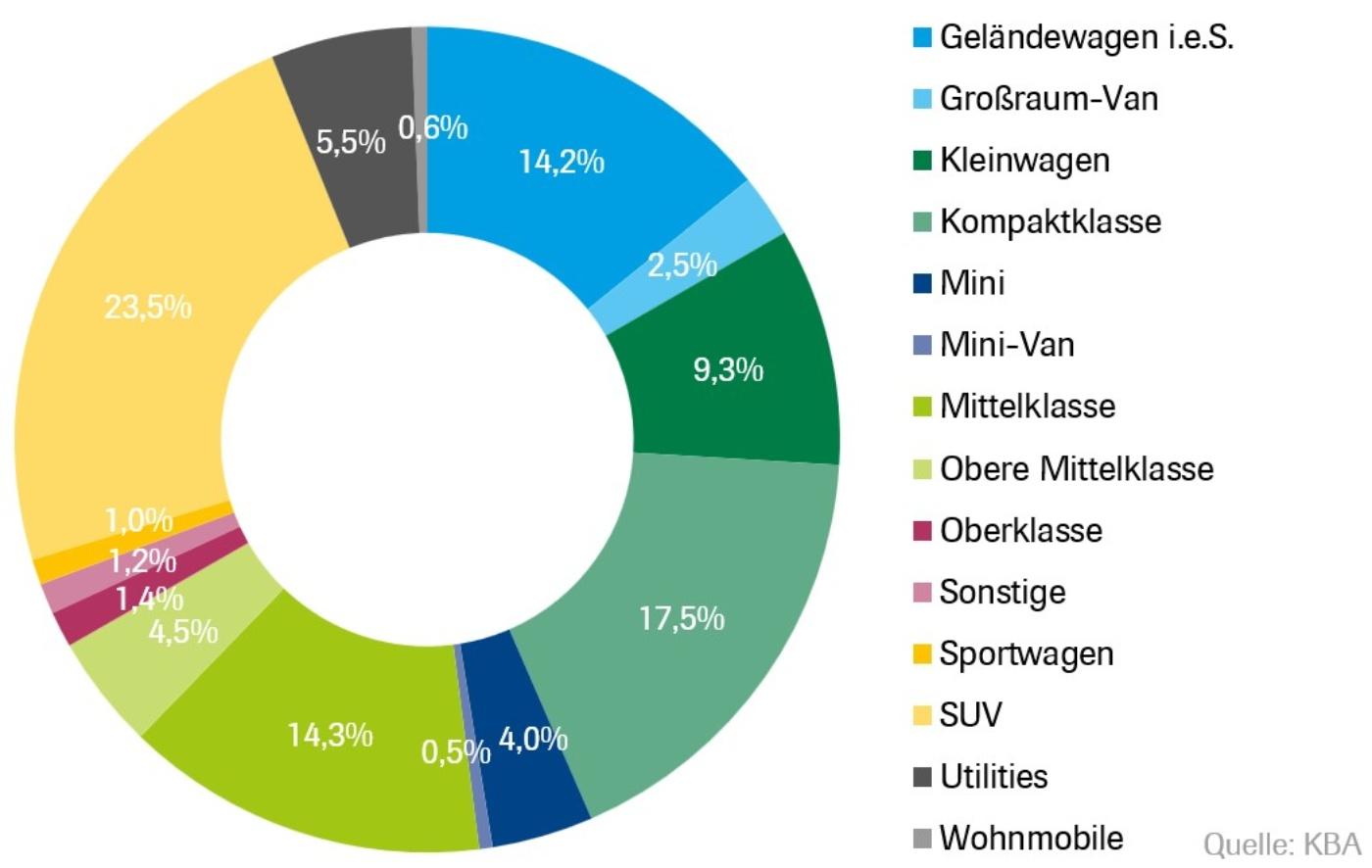

Von allen Neuzulassungen entfallen rund 46 Prozent aller Firmenwagen auf kleinere Fahrzeuge (Kleinstwagen, Kleinwagen, Mini-Vans, Fahrzeuge aus der Kompakt- und Mittelklasse). Der Anteil der Oberklasse liegt hingegen bei lediglich 1,4 Prozent.

Geltende Rechtslage 2022

- Regelfall pauschale Ermittlung nach der 1-%-Methode: Zur pauschalen Besteuerung der Privatnutzung von Firmenwagen ist pro Kalendermonat ein Prozent des Bruttolistenpreises zum Zeitpunkt der Erstzulassung des Fahrzeugs anzusetzen, die sogenannte 1-%-Methode. Die Fahrzeugnutzung für Wege zwischen Wohnung und erste Tätigkeitsstätte wird zusätzlich mit 0,03 Prozent des Bruttolistenpreises je Entfernungskilometer angesetzt.

- Alternative Fahrtenbuch: Anstelle der pauschalen Ermittlung des Privatanteils (1-%-Regelung) kann der Arbeitnehmer/Unternehmer auch den Privatanteil durch Einzelnachweis aller Fahrten und der Gesamtkosten ermitteln. Dies setzt voraus, dass er durch ein Fahrtenbuch lückenlos nachweist, welche Fahrleistung jeweils im Kalenderjahr auf betriebliche und private Nutzung entfällt. Die Gesamtkosten zuzüglich der Umsatzsteuer des Fahrzeugs werden dann im Verhältnis der gefahrenen Kilometer in einen beruflichen und privaten Anteil aufgeteilt.

- Begünstigung von Elektrofahrzeugen (BEV, PHEV): Für die Besteuerung der privaten Nutzung von Elektro- und Hybridelektrofahrzeugen, welche als Firmenwagen nach dem 31. Dezember 2018 und vor dem 1. Januar 2031 angeschafft werden, wird der Bruttolistenpreis für die Anwendung der 1-%-Regel auf die Hälfte gesenkt. PHEV müssen weitere, sich im Zeitablauf verschärfende Voraussetzungen erfüllen, um förderwürdig zu sein. Für ab dem Jahr 2020 angeschaffte BEV bis 60.000 Euro Bruttolistenpreis verringert sich zudem die Bemessungsgrundlage für die Anwendung der 1-%-Regel ab dem Veranlagungszeitraum 2020 auf ein Viertel des Bruttolistenpreises. Bei Anwendung der Fahrtenbuchmethode wird die zu berücksichtigende Abschreibung ebenfalls halbiert beziehungsweise geviertelt (siehe „Besteuerung der Elektromobilität“).

- Wirtschaftliche Bedeutung: Der Firmenwagenanteil an allen Pkw-Neuzulassungen erreichte 2022 mit 39,3 Prozent einen neuen Höchstwert, 2010 lag er noch bei 28,9 Prozent¹. Von den 2,65 Millionen Pkw-Neuzulassungen im Jahr 2022 sind damit 1,04 Millionen Firmenfahrzeuge.

¹ Statistik des Kraftfahrt-Bundesamtes (KBA) zu Neuzulassungen von Pkw in Deutschland; VDA.

Ansprechpartnerin

Dr. Karoline Kampermann

Leiterin der Abteilung Wirtschaftspolitik und Steuern